- 2022-12-06

Ziarnko do ziarnka – małe sumy budują duży kapitał na emeryturę

„Niewielkie oszczędności budują wielki kapitał” – w osobistych finansach nie ma ważniejszej zasady. Systematyczne odkładanie małych kwot przynosi efekty, które mogą przerosnąć nasze oczekiwania. W przypadku oszczędzania na emeryturę systematyczność, a zwłaszcza odpowiednio wczesne rozpoczęcie odkładania, są szczególnie ważne. Dzięki nim otrzymujemy czas na zgromadzenie odpowiedniego kapitału oraz wypracowania potencjalnych zysków.

Efekt kuli śnieżnej

Przy podejmowaniu decyzji o systematycznym oszczędzaniu można się czasem spotkać z pojęciem „procentu składanego”. Czym on jest? To sposób oprocentowania, w przypadku którego odsetki naliczone za dany okres, przy użyciu określonej stopy oprocentowania nie są wypłacane jako zysk, ale podlegają doliczeniu do wkładu kapitału. Procent składany jest niezwykle ważnym elementem długofalowego oszczędzania. Jego działanie porównać można do kuli śnieżnej, która początkowo zwiększa się powoli, ale po czasie jest nie do zatrzymania. Zysk od zainwestowanych kwot staje się podstawą do generowania kolejnych zysków.

– Oznacza to, że nie tylko kapitał pracuje na zyski od oszczędności, ale także dotychczas uzyskane odsetki. Im dłużej pozwolimy działać temu mechanizmowi, tym więcej zysku możemy wygenerować. Co ciekawe i jednocześnie mało intuicyjne, inwestowanie mniejszych kwot częściej ma przewagę nad inwestowaniem większych sum z mniejszą częstotliwością – wyjaśnia Marcin Kobus, dyrektor Działu Produktów Inwestycyjnych Alior Banku.

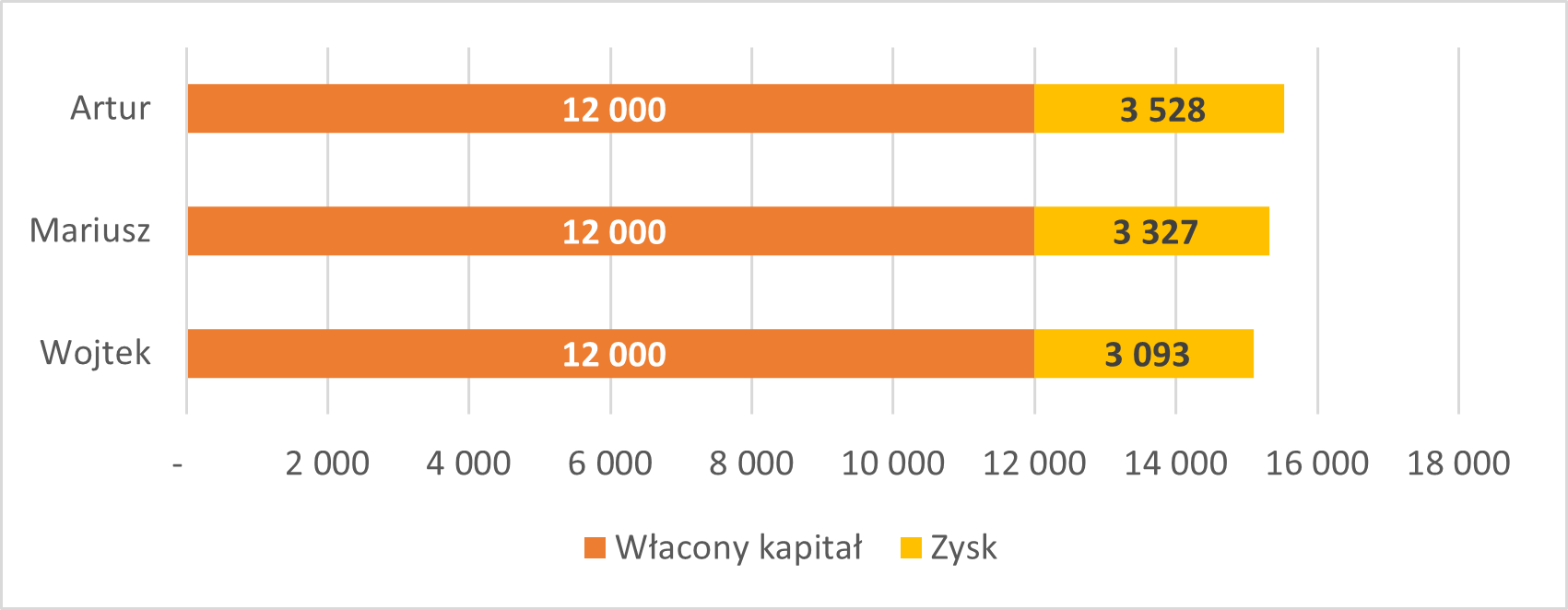

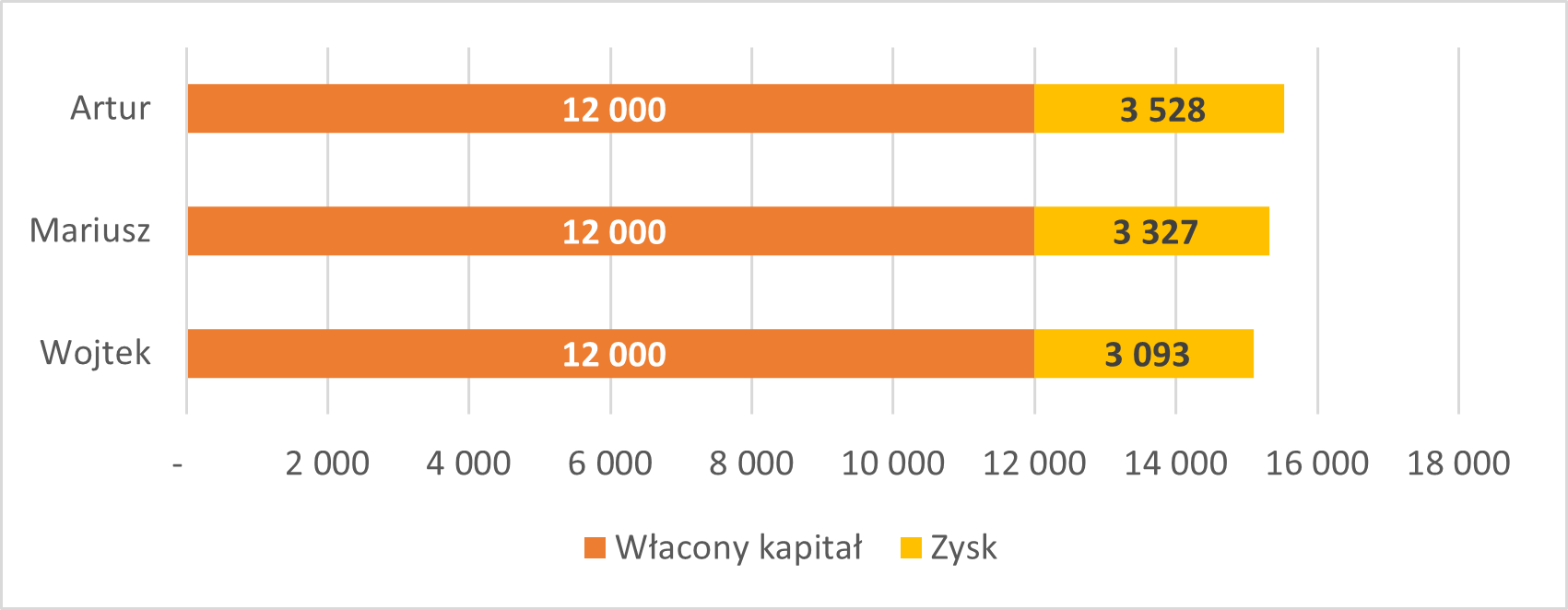

Dobrze pokazuje to przygotowana przez ekspertów Alior Banku analiza przykładowej inwestycji, przy założeniu, że przyniesie 5 proc. zysku rocznie w horyzoncie 10 lat. Zakłada ona, że trzech indywidualnych inwestorów odkłada pieniądze w różny sposób. Jeden inwestuje rzadko, odkładając co roku 1200 zł (Wojtek), drugi wpłaca pieniądze częściej, przelewając 600 zł co pół roku (Mariusz), a trzeci dokonuje wpłat co miesiąc na kwotę 100 zł (Artur).

Suma rocznych wpłat w każdym przypadku jest taka sama: 1200 zł. Po dziesięciu latach odkładania środków suma dokonanych wpłat będzie równa 12 tys. złotych.

Czy zatem wszyscy inwestorzy uzyskają ten sam zysk? Okazuje się, że nie. Najwięcej zarobił (o prawie 500 zł więcej) inwestor odkładający 100 zł w każdym miesiącu, który postawił na systematyczność i mały wkład finansowy.

Źródło: opracowanie własne Alior Banku

– Dlatego lepiej jest zacząć oszczędzanie wcześniej od małych kwot niż zbierać najpierw duży kapitał, po czym dopiero wtedy przeznaczać go na inwestycję. Ma to szczególnie duże znaczenie, kiedy musimy zgromadzić relatywnie duże oszczędności w długim terminie – tak jak w przypadku oszczędzania na emeryturę – mówi Dorota Białołęcka, menedżer Zespołu Funduszy Inwestycyjnych Alior Banku.

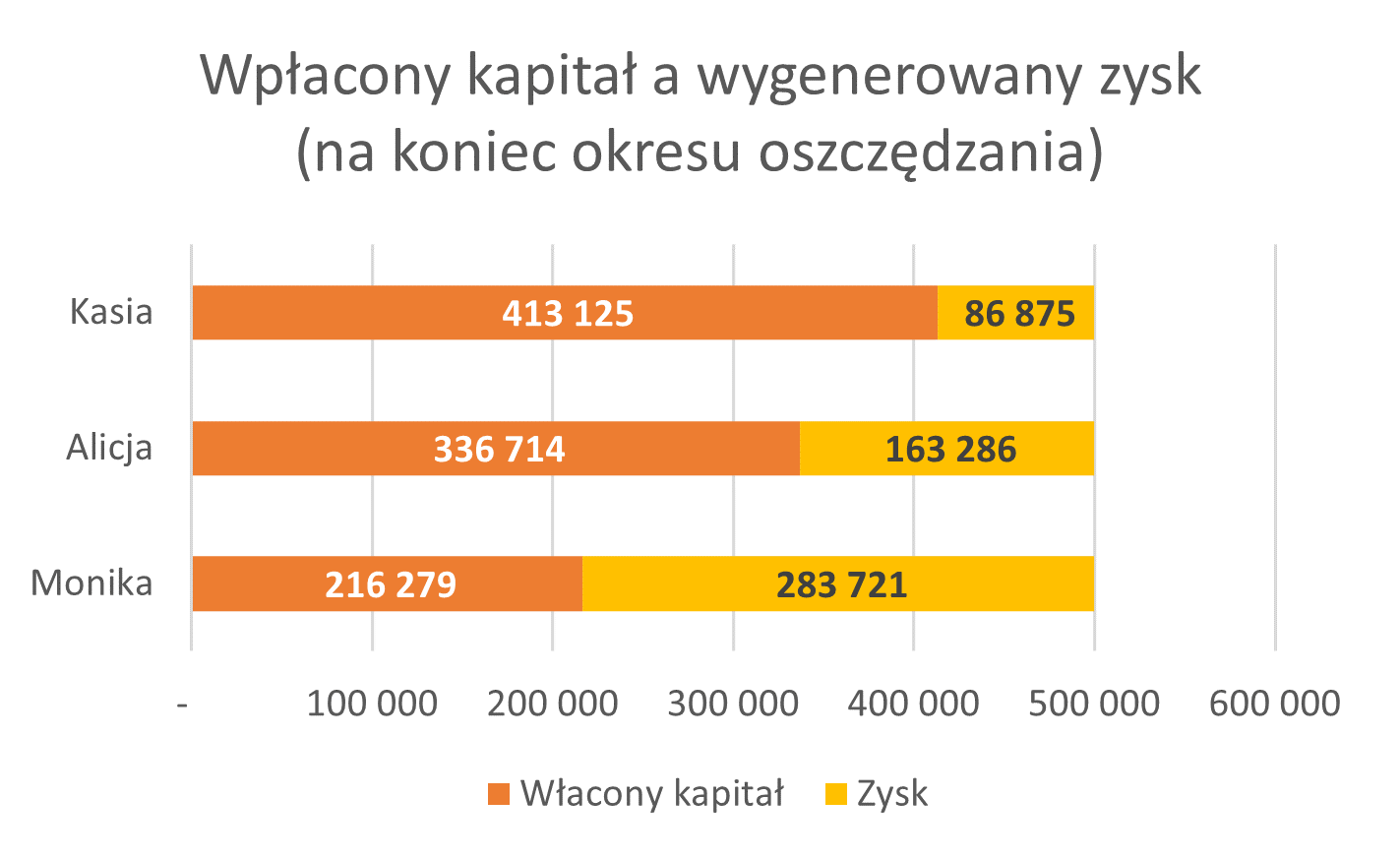

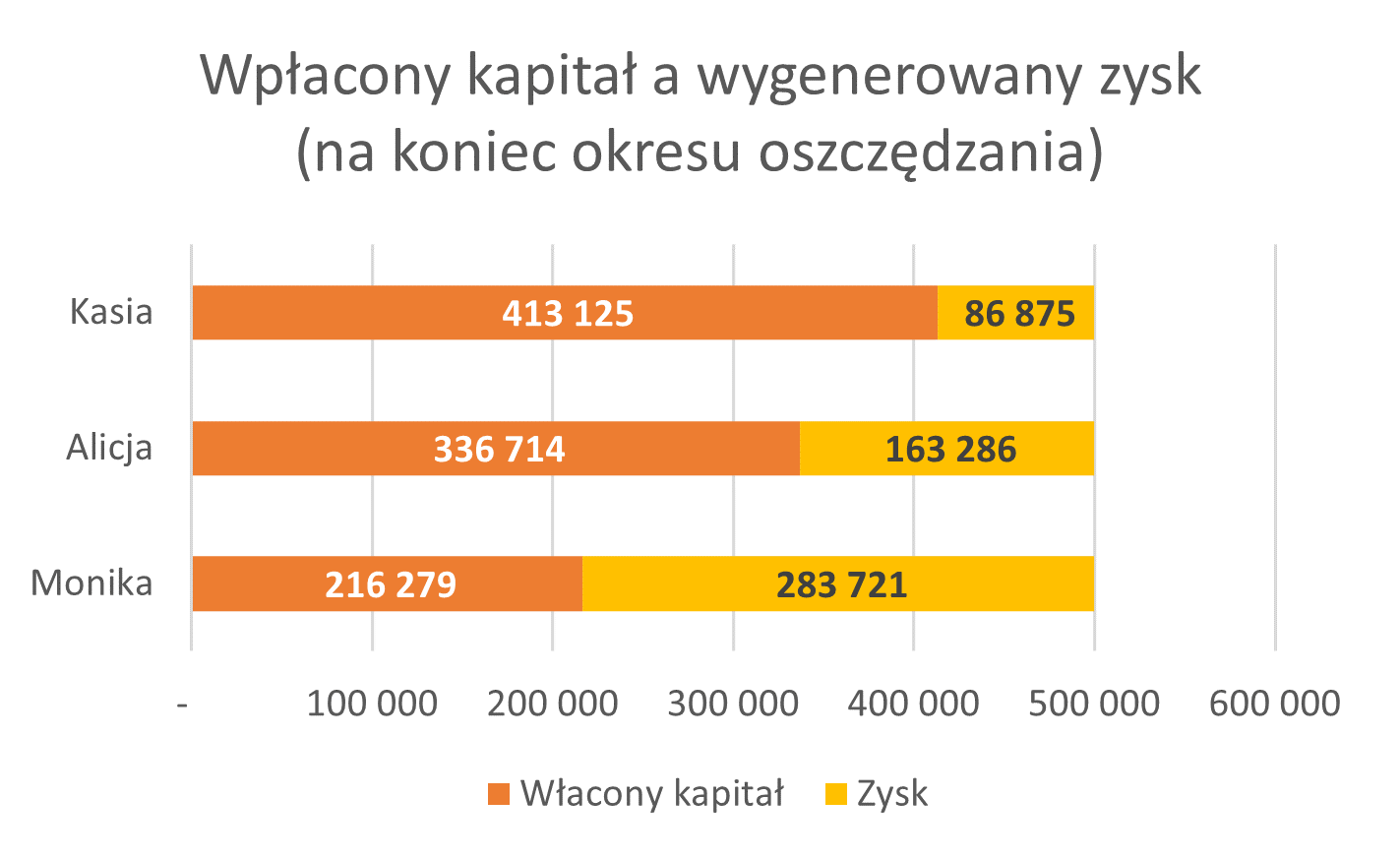

Pokazuje to jeszcze jeden przykład, który przybliża zjawisko funkcjonowania procentu składanego. Trzy inwestorki planują zbudować bezpieczną poduszkę finansową na emeryturę. Każda chce zgromadzić 500 tys. złotych.

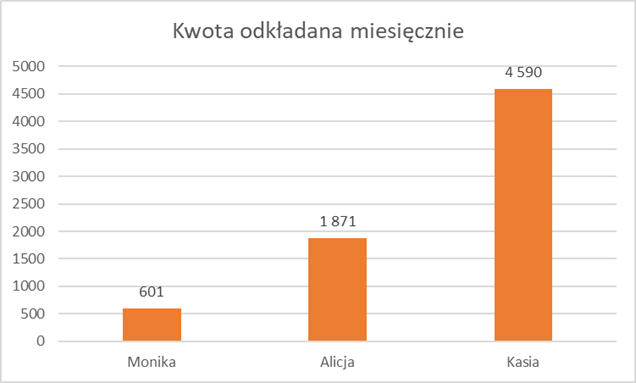

Jedna z nich planuje odkładać miesięcznie pewną kwotę przez 30 lat (Monika), druga przez 15 lat (Alicja), a trzecia przez 7,5 roku (Kasia). Jaką kwotę będzie musiała odkładać każda z inwestorek zakładając, że plan emerytalny będzie generować 5 proc. zysku?

Źródło: opracowanie własne Alior Banku

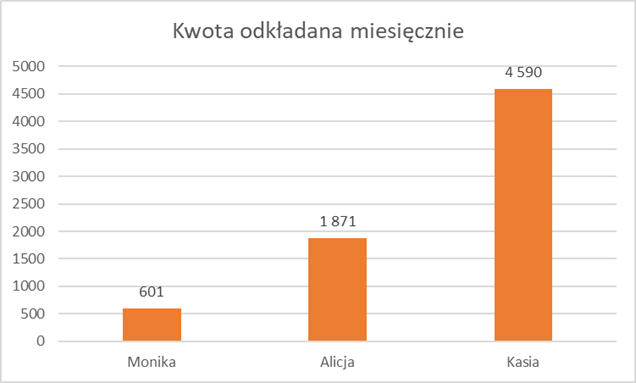

Pierwsza z nich będzie musiała odkładać około 601 zł miesięcznie, aby zebrać 500 tys. zł. w perspektywie 30 lat. Druga musi odkładać 1871 zł miesięcznie, a trzecia aż 4590 zł.

Źródło: opracowanie własne Alior Banku

Widać więc, że zależność między czasem oszczędzania a wielkością składki nie jest liniowa. Skrócenie okresu oszczędzania o połowę wcale nie powoduje, że musimy odkładać dokładnie dwa razy tyle. Przy takim podejściu musimy odkładać ponad dwa razy więcej (601 zł vs 1871 zł), aby uzyskać ten sam cel. To właśnie skutek mniejszej „kuli śnieżnej”.

Przytoczone przykłady opierają się na przyjętym założeniu stopy zwrotu w wysokości 5 proc. narastającej liniowo w okresie inwestycji. Należy zwrócić uwagę, że rzeczywista stopa zwrotu ulega okresowym zmianom i jest uzależniona od bieżącej sytuacji rynkowej, co ma wpływ na końcową wartość inwestycji. Przykłady nie uwzględniają czynnika inflacji. Inwestycje obarczone są ryzykiem inwestycyjnym, a inwestor musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Instrumenty finansowe nie gwarantują osiągnięcia celu inwestycyjnego, ani określonego wyniku inwestycyjnego.

Uśrednianie ceny nabycia, czyli ważne to, co na koniec

Unikatową korzyścią regularnego oszczędzania jest też zjawisko nazywane „efektem średniej ceny zakupu instrumentu finansowego (ang. cost-average)”. Efekt ten jest szczególnie ważny w przypadku inwestycji długoterminowych w instrumenty finansowe charakteryzujące się dużą zmiennością, takich jak akcje czy fundusze akcyjne.

Systematyczne inwestowanie niewielkich kwot (zamiast jednej dużej) znacząco ogranicza ryzyko na inwestycji na „górce”, kiedy to ceny rynkowe aktywów są nieadekwatne do ich realnej wartości.

Dzięki regularnym wpłatom jesteśmy zwolnieni z takich trudnych pytań jak: „Czy jest to dobry moment na zakup?”, „Czy właśnie teraz cena jest najbardziej atrakcyjna?”. Nie musimy obserwować notowań, czekając na idealny czas, ponieważ przy regularnym zakupie instrumentów w różnych momentach na rynku uśredniamy cenę. Natomiast końcowy efekt inwestycji zależy od zgromadzonej liczby instrumentów finansowych i ich ceny w momencie wypłaty kapitału.

Planowanie podstawą bezpieczeństwa

Przy oszczędzaniu ważna jest dalekowzroczność. Sposobów na gromadzenie kapitału jest kilka. Wśród nich są programy III filaru, czyli: Indywidualne Konto Emerytalne (IKE) oraz Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE). Jakie są korzyści z założenia tych kont?

Rachunki IKE i IKZE można założyć za pośrednictwem m.in. banków, funduszy inwestycyjnych czy zakładów ubezpieczeń. Podmioty te mogą w różny sposób inwestować środki powierzone im przez klienta. Posiadacze IKE oraz IKZE zwolnieni są z podatku od zysków kapitałowych przy założeniu, że po swoje oszczędności sięgną po przekroczeniu wieku emerytalnego i spełnią wymagania określone w ustawie. Z wpłatami na IKZE jest także związana ulga podatkowa, którą można odczuć niemal natychmiast. Pieniądze wpłacone na konto można bowiem odjąć w rocznym zeznaniu podatkowym od dochodu, zmniejszając tym samym podstawę opodatkowania i w rezultacie wysokość należnego podatku. W przypadku IKZE przy wypłacie środków dodatkowo należy zapłacić zryczałtowany podatek w wysokości 10 proc. wypłacanych środków. Zarówno konta IKE, jak i IKZE podlegają dziedziczeniu. Można je otworzyć już od 16. roku życia, a każda osoba może posiadać jeden rachunek IKE oraz IKZE.

Kolejnymi możliwościami są oferowane przez pracodawców Pracownicze Plany Kapitałowe (PPK) oraz Pracownicze Programy Emerytalne (PPE). Oba są dobrowolne dla pracowników i pozwalają na gromadzenie pieniędzy z myślą o okresie emerytalnym.

W ramach pracowniczego programu emerytalnego pracodawca odprowadza składki podstawowe za swoich pracowników. Ich wysokość nie może być wyższa niż 7 proc. wynagrodzenia uczestnika.

Podstawowa składka jest zwolniona ze składek na ubezpieczenia społeczne. Możliwe jest także odprowadzanie składek dodatkowych przez samych pracowników. Zyski z inwestycji w ramach PPE i wypłata środków zwolnione są z podatku dochodowego od osób fizycznych. O wyborze formy Pracowniczego Planu Emerytalnego stanowi umowa między pracodawcą a reprezentacją pracowników. Po jej zawarciu, pracodawca podpisuje umowę z instytucją finansową lub tworzy pracownicze towarzystwo emerytalne. Wypłata z PPE może nastąpić na wniosek posiadacza, po ukończeniu przez niego 60 lat lub po przedstawieniu decyzji o przyznaniu mu emerytury po 55. r.ż. Po 70. r.ż. wypłata następuje automatycznie, natomiast po śmierci uczestnika PPE może o nią zawnioskować osoba uprawniona. Co istotne, PPE jest dla pracodawców programem dobrowolnym.

Inaczej wygląda to w przypadku PPK, który jest dla pracodawców obligatoryjny. Program opiera się o współpracę trzech podmiotów, którymi są pracownik, pracodawca oraz państwo. W jego ramach, pracodawca co miesiąc wpłaca na konto PPK pracownika równowartość 1,5 proc. jego wynagrodzenia. Jednocześnie, pracownik finansuje wpłatę w wysokości 2 proc. Możliwe są dodatkowe wpłaty, jednak ich suma nie może przekraczać 4,5 proc. wynagrodzenia uczestnika. Trzecim podmiotem, który bierze udział w programie jest państwo, które w ramach wpłaty powitalnej zasila konto uczestnika PPK kwotą 250 zł po 3 miesiącach uczestnictwa w programie. Poza tym, dopłaty roczne w wysokości 240 zł otrzymuje od państwa każdy, kto na swoim rachunku w PPK zgromadzi środki równe min. kwocie wpłat podstawowych należnych od 6-krotności minimalnego wynagrodzenia obowiązującego w danym roku. Zebrane środki mogą być wypłacone na wniosek uczestnika programu, po ukończeniu 60. roku życia. Z zasady, 25 proc. zgromadzonych środków wypłacanych jest jednorazowo, natomiast pozostałe oszczędności wypłacane są w miesięcznych ratach, w równej wysokości, przez okres min. 10 lat.

Wyrabianie dobrych nawyków

Odkładanie małych kwot ma też często jeszcze kilka innych zalet, niekoniecznie wynikających z praw matematycznych. Osoby inwestujące systematycznie wypracowują pewien nawyk, który z czasem procentuje. Odkładanie niewielkich kwot sprawia również, że nie odczuwamy obciążenia naszego budżetu domowego, co dodatkowo ułatwia konsekwentne i systematyczne działanie.

Istnieje wiele argumentów przemawiających za systematycznym inwestowaniem.

– Pozwala zabezpieczyć i ulepszyć nasze bieżące finanse oraz daje nam motywację do utrzymywania pozytywnych nawyków dotyczących wydawania i lokowania pieniędzy. Dzięki sprzyjającej matematyce, drobne kwoty z czasem zamieniają się w solidny kapitał. A kapitał ten może zapewnić nam w przyszłości odpowiednie zabezpieczenie. Warto więc już teraz zacząć działać i zadbać o poduszkę finansową – podsumowuje Marcin Kobus.

Przy podejmowaniu decyzji o systematycznym oszczędzaniu można się czasem spotkać z pojęciem „procentu składanego”. Czym on jest? To sposób oprocentowania, w przypadku którego odsetki naliczone za dany okres, przy użyciu określonej stopy oprocentowania nie są wypłacane jako zysk, ale podlegają doliczeniu do wkładu kapitału. Procent składany jest niezwykle ważnym elementem długofalowego oszczędzania. Jego działanie porównać można do kuli śnieżnej, która początkowo zwiększa się powoli, ale po czasie jest nie do zatrzymania. Zysk od zainwestowanych kwot staje się podstawą do generowania kolejnych zysków.

– Oznacza to, że nie tylko kapitał pracuje na zyski od oszczędności, ale także dotychczas uzyskane odsetki. Im dłużej pozwolimy działać temu mechanizmowi, tym więcej zysku możemy wygenerować. Co ciekawe i jednocześnie mało intuicyjne, inwestowanie mniejszych kwot częściej ma przewagę nad inwestowaniem większych sum z mniejszą częstotliwością – wyjaśnia Marcin Kobus, dyrektor Działu Produktów Inwestycyjnych Alior Banku.

Dobrze pokazuje to przygotowana przez ekspertów Alior Banku analiza przykładowej inwestycji, przy założeniu, że przyniesie 5 proc. zysku rocznie w horyzoncie 10 lat. Zakłada ona, że trzech indywidualnych inwestorów odkłada pieniądze w różny sposób. Jeden inwestuje rzadko, odkładając co roku 1200 zł (Wojtek), drugi wpłaca pieniądze częściej, przelewając 600 zł co pół roku (Mariusz), a trzeci dokonuje wpłat co miesiąc na kwotę 100 zł (Artur).

Suma rocznych wpłat w każdym przypadku jest taka sama: 1200 zł. Po dziesięciu latach odkładania środków suma dokonanych wpłat będzie równa 12 tys. złotych.

Czy zatem wszyscy inwestorzy uzyskają ten sam zysk? Okazuje się, że nie. Najwięcej zarobił (o prawie 500 zł więcej) inwestor odkładający 100 zł w każdym miesiącu, który postawił na systematyczność i mały wkład finansowy.

Źródło: opracowanie własne Alior Banku

– Dlatego lepiej jest zacząć oszczędzanie wcześniej od małych kwot niż zbierać najpierw duży kapitał, po czym dopiero wtedy przeznaczać go na inwestycję. Ma to szczególnie duże znaczenie, kiedy musimy zgromadzić relatywnie duże oszczędności w długim terminie – tak jak w przypadku oszczędzania na emeryturę – mówi Dorota Białołęcka, menedżer Zespołu Funduszy Inwestycyjnych Alior Banku.

Pokazuje to jeszcze jeden przykład, który przybliża zjawisko funkcjonowania procentu składanego. Trzy inwestorki planują zbudować bezpieczną poduszkę finansową na emeryturę. Każda chce zgromadzić 500 tys. złotych.

Jedna z nich planuje odkładać miesięcznie pewną kwotę przez 30 lat (Monika), druga przez 15 lat (Alicja), a trzecia przez 7,5 roku (Kasia). Jaką kwotę będzie musiała odkładać każda z inwestorek zakładając, że plan emerytalny będzie generować 5 proc. zysku?

Źródło: opracowanie własne Alior Banku

Pierwsza z nich będzie musiała odkładać około 601 zł miesięcznie, aby zebrać 500 tys. zł. w perspektywie 30 lat. Druga musi odkładać 1871 zł miesięcznie, a trzecia aż 4590 zł.

Źródło: opracowanie własne Alior Banku

Widać więc, że zależność między czasem oszczędzania a wielkością składki nie jest liniowa. Skrócenie okresu oszczędzania o połowę wcale nie powoduje, że musimy odkładać dokładnie dwa razy tyle. Przy takim podejściu musimy odkładać ponad dwa razy więcej (601 zł vs 1871 zł), aby uzyskać ten sam cel. To właśnie skutek mniejszej „kuli śnieżnej”.

Przytoczone przykłady opierają się na przyjętym założeniu stopy zwrotu w wysokości 5 proc. narastającej liniowo w okresie inwestycji. Należy zwrócić uwagę, że rzeczywista stopa zwrotu ulega okresowym zmianom i jest uzależniona od bieżącej sytuacji rynkowej, co ma wpływ na końcową wartość inwestycji. Przykłady nie uwzględniają czynnika inflacji. Inwestycje obarczone są ryzykiem inwestycyjnym, a inwestor musi liczyć się z możliwością utraty przynajmniej części zainwestowanych środków. Instrumenty finansowe nie gwarantują osiągnięcia celu inwestycyjnego, ani określonego wyniku inwestycyjnego.

Uśrednianie ceny nabycia, czyli ważne to, co na koniec

Unikatową korzyścią regularnego oszczędzania jest też zjawisko nazywane „efektem średniej ceny zakupu instrumentu finansowego (ang. cost-average)”. Efekt ten jest szczególnie ważny w przypadku inwestycji długoterminowych w instrumenty finansowe charakteryzujące się dużą zmiennością, takich jak akcje czy fundusze akcyjne.

Systematyczne inwestowanie niewielkich kwot (zamiast jednej dużej) znacząco ogranicza ryzyko na inwestycji na „górce”, kiedy to ceny rynkowe aktywów są nieadekwatne do ich realnej wartości.

Dzięki regularnym wpłatom jesteśmy zwolnieni z takich trudnych pytań jak: „Czy jest to dobry moment na zakup?”, „Czy właśnie teraz cena jest najbardziej atrakcyjna?”. Nie musimy obserwować notowań, czekając na idealny czas, ponieważ przy regularnym zakupie instrumentów w różnych momentach na rynku uśredniamy cenę. Natomiast końcowy efekt inwestycji zależy od zgromadzonej liczby instrumentów finansowych i ich ceny w momencie wypłaty kapitału.

Planowanie podstawą bezpieczeństwa

Przy oszczędzaniu ważna jest dalekowzroczność. Sposobów na gromadzenie kapitału jest kilka. Wśród nich są programy III filaru, czyli: Indywidualne Konto Emerytalne (IKE) oraz Indywidualne Konto Zabezpieczenia Emerytalnego (IKZE). Jakie są korzyści z założenia tych kont?

Rachunki IKE i IKZE można założyć za pośrednictwem m.in. banków, funduszy inwestycyjnych czy zakładów ubezpieczeń. Podmioty te mogą w różny sposób inwestować środki powierzone im przez klienta. Posiadacze IKE oraz IKZE zwolnieni są z podatku od zysków kapitałowych przy założeniu, że po swoje oszczędności sięgną po przekroczeniu wieku emerytalnego i spełnią wymagania określone w ustawie. Z wpłatami na IKZE jest także związana ulga podatkowa, którą można odczuć niemal natychmiast. Pieniądze wpłacone na konto można bowiem odjąć w rocznym zeznaniu podatkowym od dochodu, zmniejszając tym samym podstawę opodatkowania i w rezultacie wysokość należnego podatku. W przypadku IKZE przy wypłacie środków dodatkowo należy zapłacić zryczałtowany podatek w wysokości 10 proc. wypłacanych środków. Zarówno konta IKE, jak i IKZE podlegają dziedziczeniu. Można je otworzyć już od 16. roku życia, a każda osoba może posiadać jeden rachunek IKE oraz IKZE.

Kolejnymi możliwościami są oferowane przez pracodawców Pracownicze Plany Kapitałowe (PPK) oraz Pracownicze Programy Emerytalne (PPE). Oba są dobrowolne dla pracowników i pozwalają na gromadzenie pieniędzy z myślą o okresie emerytalnym.

W ramach pracowniczego programu emerytalnego pracodawca odprowadza składki podstawowe za swoich pracowników. Ich wysokość nie może być wyższa niż 7 proc. wynagrodzenia uczestnika.

Podstawowa składka jest zwolniona ze składek na ubezpieczenia społeczne. Możliwe jest także odprowadzanie składek dodatkowych przez samych pracowników. Zyski z inwestycji w ramach PPE i wypłata środków zwolnione są z podatku dochodowego od osób fizycznych. O wyborze formy Pracowniczego Planu Emerytalnego stanowi umowa między pracodawcą a reprezentacją pracowników. Po jej zawarciu, pracodawca podpisuje umowę z instytucją finansową lub tworzy pracownicze towarzystwo emerytalne. Wypłata z PPE może nastąpić na wniosek posiadacza, po ukończeniu przez niego 60 lat lub po przedstawieniu decyzji o przyznaniu mu emerytury po 55. r.ż. Po 70. r.ż. wypłata następuje automatycznie, natomiast po śmierci uczestnika PPE może o nią zawnioskować osoba uprawniona. Co istotne, PPE jest dla pracodawców programem dobrowolnym.

Inaczej wygląda to w przypadku PPK, który jest dla pracodawców obligatoryjny. Program opiera się o współpracę trzech podmiotów, którymi są pracownik, pracodawca oraz państwo. W jego ramach, pracodawca co miesiąc wpłaca na konto PPK pracownika równowartość 1,5 proc. jego wynagrodzenia. Jednocześnie, pracownik finansuje wpłatę w wysokości 2 proc. Możliwe są dodatkowe wpłaty, jednak ich suma nie może przekraczać 4,5 proc. wynagrodzenia uczestnika. Trzecim podmiotem, który bierze udział w programie jest państwo, które w ramach wpłaty powitalnej zasila konto uczestnika PPK kwotą 250 zł po 3 miesiącach uczestnictwa w programie. Poza tym, dopłaty roczne w wysokości 240 zł otrzymuje od państwa każdy, kto na swoim rachunku w PPK zgromadzi środki równe min. kwocie wpłat podstawowych należnych od 6-krotności minimalnego wynagrodzenia obowiązującego w danym roku. Zebrane środki mogą być wypłacone na wniosek uczestnika programu, po ukończeniu 60. roku życia. Z zasady, 25 proc. zgromadzonych środków wypłacanych jest jednorazowo, natomiast pozostałe oszczędności wypłacane są w miesięcznych ratach, w równej wysokości, przez okres min. 10 lat.

Wyrabianie dobrych nawyków

Odkładanie małych kwot ma też często jeszcze kilka innych zalet, niekoniecznie wynikających z praw matematycznych. Osoby inwestujące systematycznie wypracowują pewien nawyk, który z czasem procentuje. Odkładanie niewielkich kwot sprawia również, że nie odczuwamy obciążenia naszego budżetu domowego, co dodatkowo ułatwia konsekwentne i systematyczne działanie.

Istnieje wiele argumentów przemawiających za systematycznym inwestowaniem.

– Pozwala zabezpieczyć i ulepszyć nasze bieżące finanse oraz daje nam motywację do utrzymywania pozytywnych nawyków dotyczących wydawania i lokowania pieniędzy. Dzięki sprzyjającej matematyce, drobne kwoty z czasem zamieniają się w solidny kapitał. A kapitał ten może zapewnić nam w przyszłości odpowiednie zabezpieczenie. Warto więc już teraz zacząć działać i zadbać o poduszkę finansową – podsumowuje Marcin Kobus.